9月, 2013年

起業時・法人設立時に適用しやすい? 所得拡大促進税制②

具体例をあげて説明致します。

① 時期

26年3月決算の中小企業

② 国内雇用者(役員を除く従業員・日雇い労働者含む)に給与、賞与等5,000万円を支給。(雇用者給与等支給額 26年3月期)

(平均給与等支給額)

日雇い労働者に対する支給額 500万円

5,000万円-500万円=4,500万円

年間の雇用者数 月12人 (うち日雇い労働者2人とする。)(毎月人数の変動はないものとする。)

(12人-2人)×12月=120人

4,500万円÷120人=37.5万円

(基準雇用者給与支給額)25年3月期 4,500万円

(雇用者給与等支給増加額)

5,000万円-4,500万円=500万円

(適用事業年度の雇用給与等支給額-基準雇用給与等支給額)

(比較雇用者給与等支給額)

4,500万円(25年3月期 ※ 毎年変わります。)

(比較平均給与等支給額)

日雇い労働者に対する支給額 450万円

4,500万円-450万円=4,050万円

年間の雇用者数 月10人 (うち日雇い労働者1人とする。)(毎月人数の変動はないものとする。)

(10人-1人)×12月=108人

4,050万円÷108人=37.5万円

(税額控除適用前法人税) 500万円

③ 要件

【要件①】雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が5%以上であること

500万円/4,500万円=11.1%≧5%

【要件②】雇用者給与等支給額が比較雇用者給与等支給額以上であること

5,000万円≧4,500万円

【要件③】平均給与等支給額が比較平均給与等支給額以上であること

37.5万円≧37.5万円

④ 税額控除額

500万円×10%=50万円≦500万円×20%=100万円

と50万円の税金が安くなります。

題名にもありますように雇用促進税制と異なり起業時・法人設立時(初年度)から適用が可能です。

事業開始から1年目、2年目あたりは従業員様を雇用する機会が多いかと思います。

??

ただし、前期の給与額を使用するので1年目は適用できないのでは??

→ 1年目の基準雇用者給与支給額は、事業を開始した事業年度の雇用者給与等支給額の70%に相当する金額とする

という特例があります。

(ただし、事業を開始した事業年度の月数が適用事業年度の月数と異なる場合は12か月あったものとして計算します。)

25年7月に3月決算法人を設立し1,000万円支給した場合:1,000万円×12/9×70%=933.3万円

25年4月設立の3月決算法人であれば 1,000万円×70%=700万円

12か月の事業年度であれば何もせずとも30%給料を増やした計算になるので適用が受けやすくなるのがお分かりかと思います。

(700万円→1,000万円)

なお本制度は助成金との併用は可能ですが、雇用促進税制とは選択適用となります。

開業、法人設立1から2期目の個人事業主様、法人様は特に制度が適用できるか検討してみてはいかがでしょうか?

制度について不明点等ありましたらお気軽にご質問等くださいませ。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

起業時・法人設立時に適用しやすい? 所得拡大促進税制①

平成25年税制改正で個人所得の拡大を目的とした「所得拡大促進税制」が創設されました。

以前からある似たような優遇税制として「雇用促進税制」があります。

こちらは「雇用」を目的した税制で雇用者数×40万円の税金を安くしてくれるという優れものなのですが

(税額変更 以前は40万円が20万円でした。

法人 平成25年4月1日から平成26年3月31日までに開始する事業年度、

個人 平成26年1月1日から12月31日までの各年)

事業主都合による退職がない、事業年度中に雇用者(雇用保険一般被保険者)数を5人以上(中小企業は2人以上)かつ10%以上増加させる、

事前にハローワークに届出が必要

等

要件が厳しい、事前届出が面倒、等使い勝手が悪い?税制と言われてきました。

顧問先様の大勢を占める中小企業で年間2名従業員を純増するのは新規事業を始める会社等一部に限られるかと思います。

また2人以上は満たしても10%以上増加の要件もなかなかです。

100人雇用保険被保険者の従業員がいる会社では年間10人以上純増しないと要件を満たさない事になります。

(この税制をうまく活用された企業様もいらっしゃる反面、10%の壁に阻まれてて適用を断念した企業様も多くいらっしゃいます。

ご面倒な手続きをしていただいたにも関わらず結局…というパターンです。)

一方、「所得拡大促進税制」は

要件は簡単ではないのですが(報道にある通り今後、要件の給与増加率の5%を2から3%に引き下げる可能性もあるようです。)

雇用促進税制より、特に起業された個人事業主様・法人様にとって活用しやすい税制ではないかと思います。

(事前の面倒な手続きも不要です。)

(内容)

会社や個人事業主が従業員に対して支給する給与が一定額増加すると増加額の10%の税金が安くなるという制度です。

① 時期

平成25年4月1日から平成28年3月31 日までの期間内に開始する各事業年度

(個人事業主の場合は、平成26年1月1日から平成28年12月31日までの各年。)

② 誰に給与を支給

国内雇用者

③ 満たすべき要件

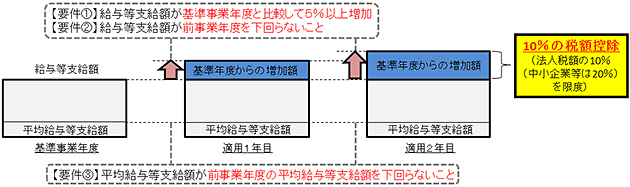

【要件①】雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が5%以上であること

【要件②】雇用者給与等支給額が比較雇用者給与等支給額以上であること

【要件③】平均給与等支給額が比較平均給与等支給額以上であること

詳細は下記で説明致しますが「基準:法人は平成24年度、個人は平成25年度(新規開業された法人、個人はその事業年度)(固定)」

「比較:適用を受ける事業年度の前事業年度(毎期変動)」

とお読み下さい。

④ 要件を満たすと

雇用者給与等支給増加額の10%の税額控除ができる制度です。

限度額があります。その適用事業年度における法人税の額(個人事業主の場合は、所得税の額)の10% (中小企業の場合は、20%)

経済産業省ホームページより

何やら聞きなれない用語がたくさん出てきてわかりにくいですね。

ひとつひとつ用語の解説を致します。

(国内雇用者)

通常は日本で勤務されている役員を除く従業員と考えていただいて結構です。

法人又は個人事業主の使用人のうち法人又は個人事業主の有する国内の事業所に勤務する雇用者 (当該法人又は個人事業主の国内に所在

する事業所につき作成された賃金台帳に記載された者)をいい、 雇用保険一般被保険者でない者も含みます。

※ 雇用促進税制は雇用保険一般被保険者が対象です。

ただし、役員の特殊関係者や使用人兼務役員(使用人兼務役員の特殊関係者を含みます。)は、使用人から除きます。

例

① 役員の親族

② 役員と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者

③ 上記①、②以外の者で役員から生計の支援を受けているもの

④ 上記②、③の者と生計を一にするこれらの者の親族

※注1 パートや日雇い労働者、アルバイトについても基本的に使用人に含めます。

※注2 海外赴任者については、国内の事業所に勤務していないため国内雇用者には含まれません。

(雇用者給与等支給額)

上記の国内雇用者に対する給料や賞与等と考えていただいて結構です。

国内雇用者に対して支給する俸給、給料、賃金、歳費及び賞与並びにこれらの性質を有する給与の額で、当該適用事業年度において損金算 入される金額をいいます。(退職手当は除きます。)

(基準雇用者給与支給額)

平成25年4月1日以後に開始する各事業年度のうち最も古い事業年度の前事業年度の雇用者給与等支給額をいいます。

平成25年4月1日より前に事業を行っている法人の場合、平成24年度(個人事業主の場合は、平成25年)の雇用者給与等支給額をいいます。

例)

25年3月決算法人様 (以下全て末日1年決算法人とします。)

24年4月1日から25年3月31日

25年9月決算法人様

24年10月1日から25年9月30日

個人事業主様

25年1月1日から25年12月31日

基準事業年度の月数と当該適用事業年度の月数とが異なる場合、基準事業年度の雇用者給与等支給額に当該適用事業年度の月数を乗じてこれを基準事業年度の月数で除して計算した金額を基準雇用者給与等支給額とします。

(通常の1年決算の場合気にしていただかなくて結構です。)

(雇用者給与等支給増加額)

適用事業年度の雇用者給与等支給額から基準雇用者給与等支給額を引いた金額です。

(比較雇用者給与等支給額)

適用事業年度の前事業年度の雇用者給与等支給額をいいます。

前事業年度の月数と当該適用事業年度の月数とが異なる場合、当該前適用事業年度の雇用者給与等支給額に当該適用事業年度の月数を乗じてこれを当該前事業年度の月数で除して計算した金額を比較雇用者給与等支給額とします。

(平均給与等支給額)

(比較平均給与等支給額)

ともに日雇い労働者に対する支給額、日雇い労働者数を除いて計算します。

ア)雇用者給与等支給額-日雇い労働者に支払った給与等支給額

イ)年間の雇用者数-年間の日雇い労働者数

ア)÷イ)

(平均給与等支給額)

雇用者給与等支給額から日々雇い入れられる者に係る金額を控除した金額を、適用事業年度における給与等の月別支給対象者(当該適用事業年度に含まれる各月ごとの給与等の支給の対象となる国内雇用者のうち日々雇い入れられる者を除きます。)の数を合計した数で除して計算した金額。

(比較平均給与等支給額)

比較雇用者給与等支給額から日々雇い入れられる者に係る金額を控除した金額を、前事業年度における給与等の月別支給対象者(当該前事業年度に含まれる各月ごとの給与等の支給の対象となる国内雇用者のうち日々雇い入れられる者を除きます。)の数を合計した数で除した金額。 ただし、当該前事業年度がない場合(新たに事業を開始した場合)は、月別支給対象者数は1とします。

→ パート②では具体例をあげて説明させていただきます。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦