Archive for the ‘起業・会社設立’ Category

起業・会社設立・法人成り時に活用できる助成金・補助金・融資等

起業、会社設立、法人成り等の相談をよく受けるのですが、今回はその際活用できる助成金、補助金、融資について説明致します。

補助金、助成金、融資の違いは?

補助金、助成金ともに国や地方自治体へ申請すると後払いの形で入金され、返済義務はありません。

一方、融資(借入)は必要時(運転資金、設備資金)事前申請の後入金され、一定要件のもと返済義務が生じます。

補助金、助成金の違いを大まかに申しますと

助成金:要件を満たすと受給できる。比較的容易に手間・コストを抑えられる。

補助金:補助金を使う事業の必要性を書類でアピール。倍率が高く比較的手間・コストがかかりやすい。

となります。

厚生労働省の雇用関係「助成金」

事業主のための雇用関係助成金(厚生労働省HPより)

中でも

有期契約労働者等(契約社員・パート・派遣社員など)の正規雇用等の 「キャリアアップ助成金」

安定就業を希望する未経験者を試行的に雇い入れる 「トライアル雇用奨励金」

高年齢者・障害者・母子家庭の母などの就職困難者を雇い入れる 「特定求職者雇用開発助成金」

等の受給が多いです。

助成金は日々変わっていきます。

また、会社(事業内容・雇用状況等)によっても適用できる助成金は異なります。

活用できる助成金があるか否かの説明等は、弊所提携の社会保険労務士を紹介のもとさせていただきます。

経済産業省の「補助金」

経営サポート(中小企業庁HPより)

代表的なものとして

「創業・第二創業促進補助金」

「小規模事業者支援補助金」

「ものづくり・商業・サービス新展開支援補助金」

等が挙げられます。

これらの補助金も年度によって変わりますし、募集期間も限定されております。

ただし、条件があり競争になるため注意が必要です。

創業融資

新創業融資制度(日本政策金融公庫HPより)

創業前でなく個人事業、法人設立後2期終えていない場合でも日本政策金融公庫の創業融資を受ける事ができます。

また、日本政策金融公庫だけでなく地方銀行、信用金庫等も創業融資に力を入れており、ご紹介させていただく事も可能です。

資金繰りでお困り・ご相談の際は是非、竹下和彦税理士事務所をご活用ください。

大阪・京都・神戸・奈良・滋賀/新規開業・法人設立・クラウド会計導入・資金繰り見直し・税理士変更

30代税理士 竹下 和彦

税理士に頼むのは会社設立前か後か(大阪・京都 会社設立 税理士)

最近、会社設立の話が増えてきております。

(大阪、京都、神戸、奈良等の会社設立のご紹介、お問い合わせが多いです。)

会社設立してから税理士を探される法人様も多いですが、やはり設立前にご相談いただく方が多方面で力になれるかと思います。

税理士は中小企業経営者様のパートナー・窓口になる事が多くそこから各業者様・士業へ振ります。

会社設立に関わらず、どんな些細な事でも結構ですのでまずは弊所 竹下和彦 税理士事務所へご相談いただければと思います。

税務、会計、資金繰り(創業融資、創業助成金等)、事業計画、法人成りの有利不利の判定等はお任せいただければと思います!!

最適なプランニング・ご提案をさせていただきます。

融資:日本政策金融公庫、民間金融機関(地方銀行、信用金庫等)

社会保険、助成金、就業規則等:社会保険労務士

法務:弁護士

許可申請:行政書士

会社設立:司法書士

保険:保険代理店 弊所、各 保険会社

ホームページ製作、不動産仲介・設計 他:各関与先様

その他多くの関連業者様のご紹介ができるかと思います。

私が30代の大阪の税理士という事で周りの関連業者・士業も30代から40代の方が多く、

男性・女性、

大阪・京都・神戸・奈良・滋賀・東京等の地域問わず

相談者様との相性等を見極めご紹介させていただけるかと思います。

大阪・京都・神戸・奈良・滋賀等で会社設立・開業を考えられている方是非ご相談くださいませ。

大阪府(枚方市、寝屋川市、大阪市内他)、京都府(八幡市、京都市内他)

兵庫県(神戸市内他)、奈良県(生駒市、奈良市内他)、滋賀県(大津市他)

会社設立

30代税理士 竹下 和彦

クラウド会計の導入支援致します!

最近、MFクラウド会計・freeeといったクラウド会計が注目されております。

従来はパソコンに会計ソフトをインストールし、請求書・領収書・通帳等をもとに仕訳を入力をし帳簿を作成する形が一般的でした。

一方、クラウド会計はこれらをインターネット上のクラウドで実施します。

しかも、以前より手間をかける事なくです。

「クラウド会計のメリット」

① スマホやタブレットから入力操作や試算表、経営レポートの確認が可能

② 銀行口座やクレジットカードのデータの自動取り込みが可能で経理時間の短縮が可能

③ AirREGI、Misoca 等のレジ・請求書等のアプリとの連動が可能

④ ソフトのアップデートが不要で最新の法規制に対応可能

⑤ クラウドサーバーにバックアップされるためデータ消失リスクが低い

等があります。

竹下 和彦 税理士事務所は、MFクラウド公認メンバー ・freee認定アドバイザーとしてクラウド会計の導入支援サービスをさせていただきます。

クラウド会計を導入し自社で入力される方はもちろんの事、当事務所での記帳代行も喜んでお受けさせていただきます。

経理業務効率化のためにクラウド会計を導入したい

導入後のサポートをお願いしたい

顧問税理士がクラウド会計に対応していない

これらのご要望、ご不満等ありましたらお気軽にお申し付けください。

大阪府(枚方市、寝屋川市、大阪市内他)、京都府(八幡市、京都市内他)

兵庫県(神戸市内他)、奈良県(生駒市、奈良市内他)

30代税理士 竹下 和彦

消費税 任意の中間申告制度が創設されました。

消費税の中間申告・納付は直前の課税期間(通常は前期)の確定消費税額(地方税消費税額は含みません。)によって申告・納付の回数が決まっておりました。

直前の課税期間の確定消費税額が48万円以下の場合、中間申告・納付義務がありませんでした。

確定申告時にまとめて納付するのは資金繰りが苦しい等の事業所のために届出書提出を要件に自主的に中間申告・納付する事ができる制度(任意の中間申告制度)が創設されました。

消費税 任意の中間申告制度(国税庁HPより)

消費税法税制改正お知らせ PDF(国税庁 平成25年3月)

中間納付税額は、直前の課税期間の確定消費税額の1/2の額となり、中間納付額と地方消費税の中間納付額を併せて納付する事になります。

(6月中間申告対象期間の末日の翌日から2月以内に中間申告書を提出)

任意の中間申告制度を適用する場合でも、仮決算を行って当期の中間の消費税額・地方消費税額を計算し申告・納付する事も可能です。

中間申告書を提出期限までに提出しなかった場合には、6月中間申告対象期間の末日に、「任意の中間申告制度の適用をやめようとする旨を記載した届出書」の提出があったものとみなされますのでご注意下さい。

※ 中間申告義務のある事業者が中間申告書を提出しなかった場合と取扱いが異なります。

個人事業者の場合は平成27年分から、事業年度が1年の法人については平成26年4月1日以後開始する課税期間(平成27年3月決算)から適用されます。

(3月決算の場合、6月中間申告対象期間は4~9月)

資金繰り等を勘案してこの制度を適用するのも良いかもしれませんので、対象となりうる個人事業者様・法人様はご相談ください。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

会社設立・法人成り、株式会社か合同会社か?

会社設立のメリット、デメリットにつきましては以前よりUPしております。

起業支援・会社設立支援プラン/会社設立のメリット・デメリット

http://www.takeshita-tax.com/?page_id=13

今回は会社設立の際、株式会社・合同会社どちらが望ましいかについて説明させていただきます。

(無限責任社員が含まれれる合名会社・合資会社につきましては割愛させていただきます。)

Ⅰ 共通点

① 出資者

株式会社の出資者を株主、合同会社の出資者を社員といいます。

これらの会社が万一倒産してしまった場合、出資した金額の範囲で責任を負う事になります。

これを「有限責任」といいます。

一方、出資した金額以上に責任を負わなければならない(個人財産を売却してでも)事を「無限責任」といいます。

株式会社、合同会社の出資者はともに有限責任となります。

また、株式会社、合同会社ともに資本金1円より設立が可能です。

② 税制

株式会社、合同会社も税務的には同じです。

(会計・決算書上表記が異なる事はありますが。株式会社:株主資本 合同会社:社員資本 等)

個人に比べ経費として認められる範囲が増え節税する事が可能です。

Ⅱ 相違点

① 知名度、信用度

「株式会社は聞いた事あるけど、合同会社は…。」

という方も多いかと思います。

合同会社は、会社法施行に伴い新しく出来た会社形態です。(平成18年)

よって認知度が低いのは当然で、そういう点では株式会社の方が取引先・金融機関等に対しての信用力が高く、従業員募集に対しても有利に働くかもしれません。

(ただし、それは一般論に過ぎません。実態がどうかが大切です。)

② 設立登記費用

株式会社は定款認証代が5万円、登録免許税が15万円かかります。

一方、合同会社は定款認証代が0円登録免許税が6万円と低コストで会社設立が可能です。

合同会社設立の決め手は会社設立費用が安い!!

そう言っても過言ではありません。

③ 所有と経営

株式会社は所有(出資者:株主)と経営(経営者)が分離しております。

一方、合同会社は所有(出資者:社員)と経営(経営者)が一致します。

また、株式会社には必須である株主総会も合同会社は不要です。

よって合同会社の場合、社員は業務執行権を有し迅速かつ柔軟な会社経営が可能となります。

(ただし、中小企業の場合、所有者=経営者(一族含む)の株式会社の形が圧倒的に多いです。)

④ 出資比率

株式会社の場合、経営の参画権や配当金等の受取りは出資比率に応じて決まります。

一方、合同会社の場合はこれらを定款で事由に定める事ができます。

⑤ 取締役の任期

会社法施行により、株式会社における取締役の任期が原則2年ですが一定要件を満たす事で最長10年まで伸長する事が可能になりました。

一方、合同会社には取締役の任期の定めがありません。

これにより役員改選登記によるランニングコストがかからない事にもなります。

⑥ その他

例)

決算公告の義務(株式会社はありますが、合同会社はありません。)

肩書きが違う。(株式会社は代表取締役、合同会社は代表社員 等)

Ⅲ. まとめ

先にも触れましたが対外的な信用(得意先拡大、資金調達)といった点から、

一般的には(特にB to B(企業相手)の業種であればなおさら)株式会社設立をお勧め致します。

できるだけ初期コストを抑えたい、同族経営でこじんまり仕事をしたい、

B to C (消費者相手)の業種で株式会社かどうかは影響ない、

という事であれば合同会社も選択の一つかと思います。

また、合同会社から株式会社への組織変更は可能です。

個人、法人の有利不利と合わせてお気軽にご相談いただければと思います。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

起業時・法人設立時に適用しやすい? 所得拡大促進税制②

具体例をあげて説明致します。

① 時期

26年3月決算の中小企業

② 国内雇用者(役員を除く従業員・日雇い労働者含む)に給与、賞与等5,000万円を支給。(雇用者給与等支給額 26年3月期)

(平均給与等支給額)

日雇い労働者に対する支給額 500万円

5,000万円-500万円=4,500万円

年間の雇用者数 月12人 (うち日雇い労働者2人とする。)(毎月人数の変動はないものとする。)

(12人-2人)×12月=120人

4,500万円÷120人=37.5万円

(基準雇用者給与支給額)25年3月期 4,500万円

(雇用者給与等支給増加額)

5,000万円-4,500万円=500万円

(適用事業年度の雇用給与等支給額-基準雇用給与等支給額)

(比較雇用者給与等支給額)

4,500万円(25年3月期 ※ 毎年変わります。)

(比較平均給与等支給額)

日雇い労働者に対する支給額 450万円

4,500万円-450万円=4,050万円

年間の雇用者数 月10人 (うち日雇い労働者1人とする。)(毎月人数の変動はないものとする。)

(10人-1人)×12月=108人

4,050万円÷108人=37.5万円

(税額控除適用前法人税) 500万円

③ 要件

【要件①】雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が5%以上であること

500万円/4,500万円=11.1%≧5%

【要件②】雇用者給与等支給額が比較雇用者給与等支給額以上であること

5,000万円≧4,500万円

【要件③】平均給与等支給額が比較平均給与等支給額以上であること

37.5万円≧37.5万円

④ 税額控除額

500万円×10%=50万円≦500万円×20%=100万円

と50万円の税金が安くなります。

題名にもありますように雇用促進税制と異なり起業時・法人設立時(初年度)から適用が可能です。

事業開始から1年目、2年目あたりは従業員様を雇用する機会が多いかと思います。

??

ただし、前期の給与額を使用するので1年目は適用できないのでは??

→ 1年目の基準雇用者給与支給額は、事業を開始した事業年度の雇用者給与等支給額の70%に相当する金額とする

という特例があります。

(ただし、事業を開始した事業年度の月数が適用事業年度の月数と異なる場合は12か月あったものとして計算します。)

25年7月に3月決算法人を設立し1,000万円支給した場合:1,000万円×12/9×70%=933.3万円

25年4月設立の3月決算法人であれば 1,000万円×70%=700万円

12か月の事業年度であれば何もせずとも30%給料を増やした計算になるので適用が受けやすくなるのがお分かりかと思います。

(700万円→1,000万円)

なお本制度は助成金との併用は可能ですが、雇用促進税制とは選択適用となります。

開業、法人設立1から2期目の個人事業主様、法人様は特に制度が適用できるか検討してみてはいかがでしょうか?

制度について不明点等ありましたらお気軽にご質問等くださいませ。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

起業時・法人設立時に適用しやすい? 所得拡大促進税制①

平成25年税制改正で個人所得の拡大を目的とした「所得拡大促進税制」が創設されました。

以前からある似たような優遇税制として「雇用促進税制」があります。

こちらは「雇用」を目的した税制で雇用者数×40万円の税金を安くしてくれるという優れものなのですが

(税額変更 以前は40万円が20万円でした。

法人 平成25年4月1日から平成26年3月31日までに開始する事業年度、

個人 平成26年1月1日から12月31日までの各年)

事業主都合による退職がない、事業年度中に雇用者(雇用保険一般被保険者)数を5人以上(中小企業は2人以上)かつ10%以上増加させる、

事前にハローワークに届出が必要

等

要件が厳しい、事前届出が面倒、等使い勝手が悪い?税制と言われてきました。

顧問先様の大勢を占める中小企業で年間2名従業員を純増するのは新規事業を始める会社等一部に限られるかと思います。

また2人以上は満たしても10%以上増加の要件もなかなかです。

100人雇用保険被保険者の従業員がいる会社では年間10人以上純増しないと要件を満たさない事になります。

(この税制をうまく活用された企業様もいらっしゃる反面、10%の壁に阻まれてて適用を断念した企業様も多くいらっしゃいます。

ご面倒な手続きをしていただいたにも関わらず結局…というパターンです。)

一方、「所得拡大促進税制」は

要件は簡単ではないのですが(報道にある通り今後、要件の給与増加率の5%を2から3%に引き下げる可能性もあるようです。)

雇用促進税制より、特に起業された個人事業主様・法人様にとって活用しやすい税制ではないかと思います。

(事前の面倒な手続きも不要です。)

(内容)

会社や個人事業主が従業員に対して支給する給与が一定額増加すると増加額の10%の税金が安くなるという制度です。

① 時期

平成25年4月1日から平成28年3月31 日までの期間内に開始する各事業年度

(個人事業主の場合は、平成26年1月1日から平成28年12月31日までの各年。)

② 誰に給与を支給

国内雇用者

③ 満たすべき要件

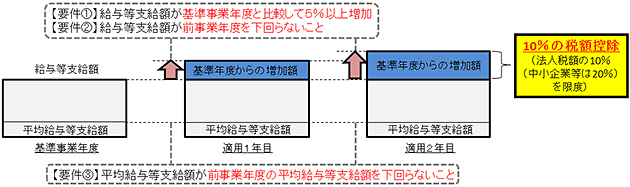

【要件①】雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が5%以上であること

【要件②】雇用者給与等支給額が比較雇用者給与等支給額以上であること

【要件③】平均給与等支給額が比較平均給与等支給額以上であること

詳細は下記で説明致しますが「基準:法人は平成24年度、個人は平成25年度(新規開業された法人、個人はその事業年度)(固定)」

「比較:適用を受ける事業年度の前事業年度(毎期変動)」

とお読み下さい。

④ 要件を満たすと

雇用者給与等支給増加額の10%の税額控除ができる制度です。

限度額があります。その適用事業年度における法人税の額(個人事業主の場合は、所得税の額)の10% (中小企業の場合は、20%)

経済産業省ホームページより

何やら聞きなれない用語がたくさん出てきてわかりにくいですね。

ひとつひとつ用語の解説を致します。

(国内雇用者)

通常は日本で勤務されている役員を除く従業員と考えていただいて結構です。

法人又は個人事業主の使用人のうち法人又は個人事業主の有する国内の事業所に勤務する雇用者 (当該法人又は個人事業主の国内に所在

する事業所につき作成された賃金台帳に記載された者)をいい、 雇用保険一般被保険者でない者も含みます。

※ 雇用促進税制は雇用保険一般被保険者が対象です。

ただし、役員の特殊関係者や使用人兼務役員(使用人兼務役員の特殊関係者を含みます。)は、使用人から除きます。

例

① 役員の親族

② 役員と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者

③ 上記①、②以外の者で役員から生計の支援を受けているもの

④ 上記②、③の者と生計を一にするこれらの者の親族

※注1 パートや日雇い労働者、アルバイトについても基本的に使用人に含めます。

※注2 海外赴任者については、国内の事業所に勤務していないため国内雇用者には含まれません。

(雇用者給与等支給額)

上記の国内雇用者に対する給料や賞与等と考えていただいて結構です。

国内雇用者に対して支給する俸給、給料、賃金、歳費及び賞与並びにこれらの性質を有する給与の額で、当該適用事業年度において損金算 入される金額をいいます。(退職手当は除きます。)

(基準雇用者給与支給額)

平成25年4月1日以後に開始する各事業年度のうち最も古い事業年度の前事業年度の雇用者給与等支給額をいいます。

平成25年4月1日より前に事業を行っている法人の場合、平成24年度(個人事業主の場合は、平成25年)の雇用者給与等支給額をいいます。

例)

25年3月決算法人様 (以下全て末日1年決算法人とします。)

24年4月1日から25年3月31日

25年9月決算法人様

24年10月1日から25年9月30日

個人事業主様

25年1月1日から25年12月31日

基準事業年度の月数と当該適用事業年度の月数とが異なる場合、基準事業年度の雇用者給与等支給額に当該適用事業年度の月数を乗じてこれを基準事業年度の月数で除して計算した金額を基準雇用者給与等支給額とします。

(通常の1年決算の場合気にしていただかなくて結構です。)

(雇用者給与等支給増加額)

適用事業年度の雇用者給与等支給額から基準雇用者給与等支給額を引いた金額です。

(比較雇用者給与等支給額)

適用事業年度の前事業年度の雇用者給与等支給額をいいます。

前事業年度の月数と当該適用事業年度の月数とが異なる場合、当該前適用事業年度の雇用者給与等支給額に当該適用事業年度の月数を乗じてこれを当該前事業年度の月数で除して計算した金額を比較雇用者給与等支給額とします。

(平均給与等支給額)

(比較平均給与等支給額)

ともに日雇い労働者に対する支給額、日雇い労働者数を除いて計算します。

ア)雇用者給与等支給額-日雇い労働者に支払った給与等支給額

イ)年間の雇用者数-年間の日雇い労働者数

ア)÷イ)

(平均給与等支給額)

雇用者給与等支給額から日々雇い入れられる者に係る金額を控除した金額を、適用事業年度における給与等の月別支給対象者(当該適用事業年度に含まれる各月ごとの給与等の支給の対象となる国内雇用者のうち日々雇い入れられる者を除きます。)の数を合計した数で除して計算した金額。

(比較平均給与等支給額)

比較雇用者給与等支給額から日々雇い入れられる者に係る金額を控除した金額を、前事業年度における給与等の月別支給対象者(当該前事業年度に含まれる各月ごとの給与等の支給の対象となる国内雇用者のうち日々雇い入れられる者を除きます。)の数を合計した数で除した金額。 ただし、当該前事業年度がない場合(新たに事業を開始した場合)は、月別支給対象者数は1とします。

→ パート②では具体例をあげて説明させていただきます。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦